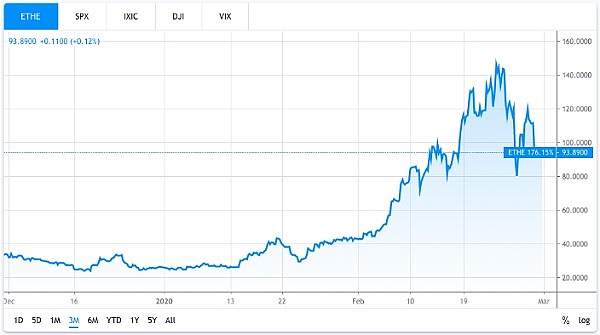

金色财经 区块链3月2日讯 灰度投资(Grayscale Investment)的比特币和以太坊信托基金投资人似乎感到非常高昂的溢价压力,因为这家加密投资巨头的以太坊信托基金溢价率已经高达426%。所以,用这么高的溢价率换取安全性和规避风险真的划算吗?

摩根大通:近期比特币的波动率回落可能有助鼓励机构投入加密货币市场:摩根大通认为,近期比特币的波动率回落可能有助鼓励机构投入加密货币市场。“比特币波动率正常化的初步迹象令人鼓舞,”该机构报告称,比特币三个月实现波动率已经从2月份的90%以上回落至86% ,六个月波动率指标似乎稳定在73%左右。他们指出,比特币的高波动率让机构投资者望而却步,随着波动率下降,更多机构可能会进入加密货币市场。[2021/4/2 19:39:11]

然而如果与以太坊相比,比特币信托溢价显然是“小巫见大巫”,因为灰度以太坊信托基金(ETHE)投资人需要支付的净资产溢价率高达426%,这意味着他们需要为价值21.29美元的基础资产支付了112美元(金色财经注:灰度以太坊信托的每一股代表0.09485996 ETH)。

事实上,大多数追求高溢价以太坊交易的都是机构投资者,而不是散户投资人,机构资金占到了灰度以太坊信托基金总资金流入的71%。二月下旬,灰度投资常务董事迈克尔•桑南希(Michael Sonnenshein)就谈到过这一问题,他当时表示:

“我们看到灰度产品获得了创纪录的投资,这说明机构投资者对数字货币产品的需求持续增长,而且大部分投资来自机构,也表明整个行业正在经历一个机构采用的过渡期。”

Digital Assets Data公司总裁瑞安•阿尔弗雷德(Ryan Alfred)曾在2019年表示,华尔街投资者习惯为他们的投资标的和持有资产找一个托管方,之所以有这么高的溢价,也表明这些华尔街投资人不愿意自己保管私钥,也不愿意在这方面投入更多资金,他们似乎更乐意接触底层证券。

机构投资者的加密需求增加另一个背后原因,可能是因为此前加密货币价格飙升远高于资产净值,但这并不是全部原因。加密行业研究公司Arcane Research就解释说,灰度的加密货币产品结构具有锁定期,这可以解释为什么由于“套利结构性限制”而导致这些产品不会参与市场清算。

根据灰度投资于2018年12月发布的年度报告称,从其信托购买的所有股份都将享有至少一年的持有期。

不过,虽然灰度的加密资产产品与其他同类产品有所不同,但这并不意味着市场效率低下,而很可能是由于一些特定原因导致投资人本身就“愿意”支付这些溢价。现在的问题是:

当大量资金在锁定期过后被清算,灰度的加密产品价格又将会有什么样反应?

对于这个问题,或许只有在锁定期解封之后才能找到答案,就让我们拭目以待吧。

本文部分内容编译自bitcoinexchangeguide

郑重声明: 本文版权归原作者所有, 转载文章仅为传播更多信息之目的, 如作者信息标记有误, 请第一时间联系我们修改或删除, 多谢。