标普500指数3月9日(周一)收盘下跌225.90点,跌幅7.60%,报2746.43点,为2008年12月以来最大跌幅;纳斯达克指数3月9日(周一)收盘下跌624.90点,跌幅7.29%,报7950.68点;道琼斯指数3月9日(周一)收盘下跌2014.00点,跌幅7.79%,报23850.79点。

WTI 4月原油期货收跌10.15美元,报31.13美元/桶,跌幅近25%,创1991年以来最大单日跌幅。

欧洲主要股指全线收跌,法国CAC40指数收跌超8%,德国DAX30、英国富时100跌约7.5%。其中德国DAX指数、法国CAC40指数、意大利富时MIB指数、欧洲斯托克50指数和英国富时100指数进入技术性熊市。

与此相对应,BTC跌破7700美元。

面对跌跌不休的市场,很多人认为比特币避险属性不在,并且猜测此次比特币被列为大宗商品进行“抛售”导致了下跌。而事实上,令投资者措手不及的比特币暴跌事件早有端倪。

主力大单暴跌前出货近4000 BTC

主力大单跟踪复盘数据显示,暴跌前现货大单卖出接近4000 BTC。AICoin PRO版K线主力大单统计显示:在3月6日16:00~3月8日凌晨横盘阶段,火币及OKEx BTC现货交易对大单卖出总计20笔,共计3770.98BTC。大单买入仅5笔,总成交363.82 BTC,成交差-3407.16BTC。

说唱歌手 Kanye West 提交 NFT 相关商标申请:金色财经报道,美国商标律师 Josh Gerben 表示,知名说唱歌手侃爷( Kanye West )最近提交了 17 份商标申请,围绕他的个人品牌 Yeezus 申请商标专利,这些文件暗示侃爷有意推出 YEEZUS 品牌的虚拟游乐园、基于区块链的NFT、以数字艺术为特色的在线零售店服务、玩具等等。

这位说唱歌手曾于 2 月 1 日在 Instagram 上发布了一封手写信,声称他对 NFT 项目不感兴趣,他写道:“我的重点是在现实世界中制造真正的产品、真正的食物、真正的衣服、真正的住所”,该帖子随后被删除。[2022/6/2 3:57:33]

比特币避险属性未及预期

数字货币市场规模还太小,且尚未纳入全球主要机构投资者的资产配置池中,因此跟传统资本市场的联动性是很小的。实际上,无论是黄金还是证券,目前都与比特币都没有太大的关联,如果未来有一天,比特币纳入了全球主要机构投资者的资产配置池中,那么数字货币走势就可能会与其他传统金融资产行情产生联动了。

2月24日,在经历欧洲和亚洲股市暴跌之后,美股开盘后迅速跳水,科技股重挫导致纳斯达克指数跌幅超过4%,道琼斯指数跌幅一度达到3.2%,标普500指数下跌3.2%,恐慌指数VIX暴涨。与此同时,比特币也并没有展现出避险功能吸引资金入场,反而是不涨反跌。

美国SEC指控三家媒体公司非法发行股票和数字资产,被告同意支付5.39亿美元以解决诉讼:9月13日消息,美国SEC宣布指控总部位于纽约市的GTV Media Group Inc.和Saraca Media Group Inc.,以及总部位于亚利桑那州凤凰城的Voice of Guo Media Inc. 进行了非法的GTV普通股未注册发行,SEC还指控GTV和Saraca进行非法的未注册数字资产证券发行,称为G-Coins或G-Dollars。被告已同意支付5.39亿美元以解决SEC的诉讼。

据介绍,从2020年4月到2020年6月,被告普遍征集了数千名个人投资GTV股票发行。在同一时期,GTV和Saraca征求个人投资数字资产产品。通过这两次收益混合的证券发行,被告从5000多名投资者(包括美国投资者)总共筹集了约4.87亿美元。[2021/9/13 23:22:30]

可以说,在全球冠状病爆发和股市暴跌之际,投资者寻求避风港,但似乎并没有转向比特币,至少在机构层面上是这样。

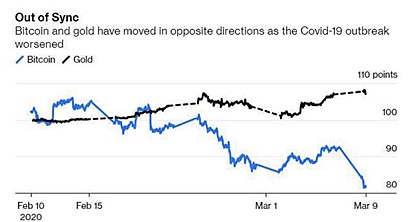

(比特币与避险资产黄金关联性下降)

彭博社Tim Culpan发布专栏文章也指出,随着冠状病疫情的加剧,比特币和黄金的走势截然相反。事实上,比特币与黄金之间的关联度已降至-0.22。除了价格走势之外,芝商所的比特币期货市场数据还表明机构投资者正在回避比特币。

犇睿资本创始人褚康表示:黄金作为避险资产的共识非常强烈,比特币目前还未被主流资金认可为避险资产,仍属于高风险资产。同时,据我们多方统计调研,场外大资金短期内还并不认可比特币的减半逻辑。

而betaponzi作者汪涛进一步分析称:“比特币最近走势变得与黄金相关性很低,可能是之前减半事件透支过度,场内资金成本偏高和季度交割临近,导致大部分多头观望。这么看来说,币市暂时和美股变得关联性没有那么高。另外比特币属于风险资产还是避险资产这点一直在争论当中,目前没有确切定论。所以美股和比特币的关联性变得很复杂,只能从共同持有人群和市场流动性和风险偏好来观察,目前没有特别好的结论。”

矿业指标透露暴跌可能性

矿业方面,一个反映网络矿工担忧的关键指标几周前发出了警告。

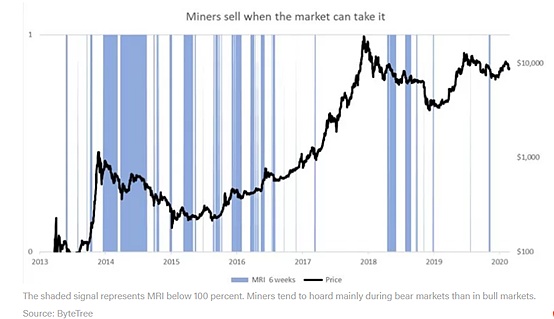

根据加密市场数据公司ByteTree创建的用来衡量主要市场参与者持有库存水平变化的矿工库存数据(MRI),该数据在1月仍保持在100%以下,暗示市场对1月价格出现30%的涨势缺乏信心。

MRI高于100表示矿工卖出的超过挖掘量,库存正在减少;而MRI低于100则表示矿工卖出的比挖掘的少,库存在囤积。

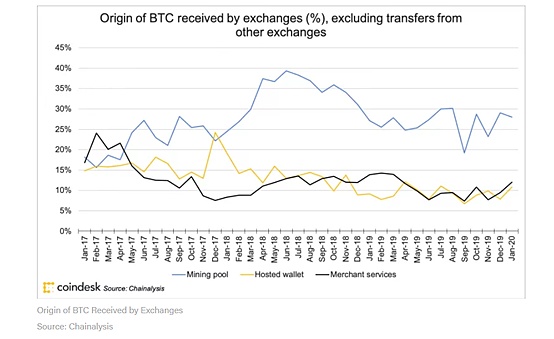

根据区块链监控公司Chainalysis的数据,1月份,矿工挖掘了53,955枚比特币,并向交易所发送了42,451枚比特币,产生的MRI为79%。

传统观点认为,卖方总是卖高价。因此,一些投资者可能会在MRI读数低于100的情况下看跌,因为矿工正在预料价格上涨,目的是在以后的时间以高价清算。然而,Atlantic House基金经理和ByteTree创始人查理·莫里斯(Charlie Morris)指出,矿工以现金运营,并且总是以市场上的卖方清算为采矿区块获得的奖励(比特币)以支付其运营成本。

低于100的MRI水平并不一定是价格看涨的指标,但代表着矿工对市场看弱而有着无法入市的担忧。

另一方面,MRI高于100则反映出强大的市场能够吸收矿工的抛售压力。 一月份的MRI为79%,为两年来最弱,这实际上是一个警告信号,表明牛头陷阱正在起作用。比特币在二月中旬达到了近10,500美元,此后一直在下跌。

根据区块链监控公司Chainalysis的数据,1月份矿工产生了53,955个比特币,并向交易所发送了42,451个比特币,产生的MRI为79%。 从历史上看,当矿工的销售量少于其开采量时,回报率很低;而当矿工的销售量超过其开采量时,回报率却很高。

阴影信号表示MRI低于100%。相对于牛市,矿工们往往主要在熊市中囤积。即我们俗称的“牛市买币,熊市挖矿”。换句话说,矿工们倾向于在熊市期间建立库存,而在牛市期间减少库存。

郑重声明: 本文版权归原作者所有, 转载文章仅为传播更多信息之目的, 如作者信息标记有误, 请第一时间联系我们修改或删除, 多谢。